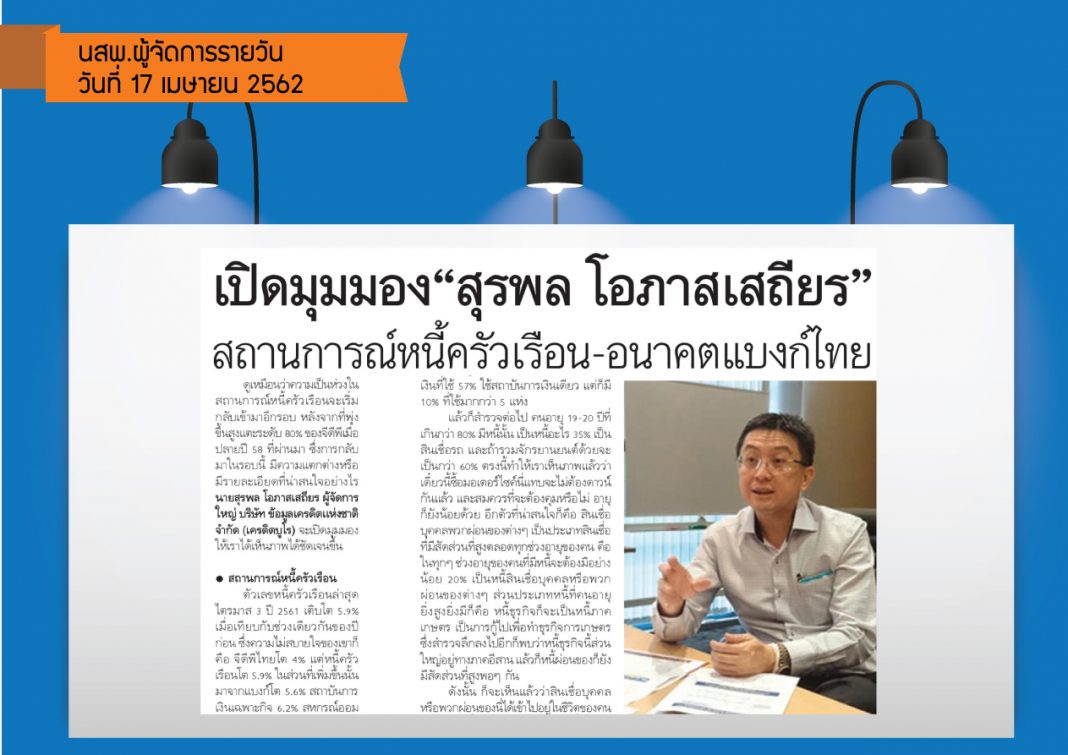

“เปิดมุมมอง”สุรพล โอภาสเสถียร” สถานการณ์หนี้ครัวเรือน-อนาคตแบงก์ไทย”

นสพ.ผู้จัดการรายวัน : วันที่ 17 เมษายน 2562

ดูเหมือนว่าความเป็นห่วงในสถานการณ์หนี้ครัวเรือนจะเริ่มกลับเข้ามาอีกรอบ หลังจากที่พุ่งขึ้นสูงแตะระดับ 80% ของจีดีพีเมื่อปลายปี 58 ที่ผ่านมา ซึ่งการกลับมาในรอบนี้ มีความแตกต่างหรือมีรายละเอียดที่น่าสนใจอย่างไร นายสุรพล โอภาสเสถียร ผู้จัดการใหญ่ บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (เครดิตบูโร) จะเปิดมุมมองให้เราได้เห็นภาพได้ชัดเจนขึ้น

* สถานการณ์หนี้ครัวเรือน

ตัวเลขหนี้ครัวเรือนล่าสุด ไตรมาส 3 ปี 2561 เติบโต 5.9% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ซึ่งความไม่สบายใจของเขาก็คือ จีดีพีไทยโต 4% แต่หนี้ครัวเรือนโต 5.9% ในส่วนที่เพิ่มขึ้นนั้น มาจากแบงก์โต 5.6% สถาบันการเงินเฉพาะกิจ 6.2% สหกรณ์ออมทรัพย์ 4.9% แล้วก็เป็นนอนแบงก์เช่าซื้อโต 8% ซึ่งหลักๆ ก็มาจากสินเชื่อรถยนต์ แต่ตัวเลขหนี้ครัวเรือนรวม ที่ 77.8% ก็ไม่ได้มีปัญหาอะไร

แต่ที่น่าสนใจคือ กลุ่มครัวเรือนที่มีหนี้และมีปัญหาทางการเงินนั้น มีภาระการชำระหนี้สินต่อเดือนของครัวเรือน (debt service ratio) 75% หมายความว่าถ้าเขามีรายได้ 100 บาท จะมีภาระหนี้ที่ต้องชำระ 75 บาท เหลือกินใช้แค่ 25 บาท ถัดมากลุ่มที่มีหนี้แต่ไม่มีปัญหาทางการเงินมีภาระผ่อน 23% อันนี้ไม่มีปัญหา ซึ่งตรงนี้เป็นที่มาการคำนวณภาระการชำระหนี้ต่อรายได้ต่อเดือนทีไม่ควรเกิน 40-50% ที่แบงก์นำมาใช้พิจารณาประกอบการอนุมัติสินเชื่อต่างๆ กัน อย่างถ้ามีรายได้ 30,000 บาทต่อเดือน ไม่ควรมียอดผ่อนชำระเกิน 15,000 บาท

นอกจากนี้ ก็มีผลการวิจัยที่น่าสนใจของสถาบันป๋วยฯ ที่ใช้ข้อมูลจากเครดิตบูโรออกมา พบว่า คนอายุ 20 ปี เกินกว่า 80% มีหนี้สิน 1 บัญชี พออายุเยอะขึ้นประมาณ 30 กว่าๆ 40 ปีเริ่มมี 2 บัญชี แต่มีประมาณ 20% ของคนช่วงอายุประมาณนี้มีหนี้สินมากกว่า 5 บัญชี แต่คนสูงอายุและวัย 19-20 ปีส่วนใหญ่มีหนี้สินบัญชีเดียว ส่วนจำนวนสถาบันการเงินที่ใช้ 57% ใช้สถาบันการเงินเดียว แต่ก็มี 10% ที่ใช้มากกว่า 5 แห่ง

แล้วก็สำรวจต่อไป คนอายุ 19-20 ปีที่เกินกว่า 80% มีหนี้นั้น เป็นหนี้อะไร 35% เป็นสินเชื่อรถ และถ้ารวมจักรยานยนต์ด้วยจะเป็นกว่า 60% ตรงนี้ทำให้เราเห็นภาพแล้วว่าเดี๋ยวนี้ซื้อมอเตอร์ไซค์นี่แทบจะไม่ต้องดาวน์กันแล้ว และสมควรที่จะต้องคุมหรือไม่ อายุก็ยังน้อยด้วย อีกตัวที่น่าสนใจก็คือ สินเชื่อบุคคลพวกผ่อนของต่างๆ เป็นประเภทสินเชื่อที่มีสัดส่วนที่สูงตลอดทุกช่วงอายุของคน คือในทุกๆ ช่วงอายุของคนที่มีหนี้จะต้องมีอย่างน้อย 20% เป็นหนี้สินเชื่อบุคคลหรือพวก ผ่อนของต่างๆ ส่วนประเภทหนี้ที่คนอายุ ยิ่งสูงยิ่งมีก็คือ หนี้ธุรกิจก็จะเป็นหนี้ภาคเกษตร เป็นการกู้ไปเพื่อทำธุรกิจการเกษตร ซึ่งสำรวจลึกลงไปอีกก็พบว่าหนี้ธุรกิจนี้ส่วนใหญ่อยู่ทางภาคอีสาน แล้วก็หนี้ผ่อนของก็ยังมีสัดส่วนที่สูงพอๆ กัน

ดังนั้น ก็จะเห็นแล้วว่าสินเชื่อบุคคลหรือพวกผ่อนของนี่ได้เข้าไปอยู่ในชีวิตของคนไทยที่เป็นหนี้ในทุกช่วงอายุ เพราะฉะนั้นอยากจะจัดการกับหนี้ครัวเรือน สินเชื่อบุคคลก็เป็นตัวหนึ่งที่จะต้องหยุดให้ได้

จะหยุดก็ต้องดูต่อไปว่า ใครเป็นผู้ปล่อยกู้หลักในสินเชื่อบุคคล ในแต่ละช่วงอายุ นอนแบงก์เข้ามามีอิทธิพลในกลุ่มเด็กอายุ 19-20 ปี ไปจนถึง 23-24 ปี โดยนอนแบงก์เป็นผู้ปล่อยกู้ให้ในสัดส่วนมากกว่า 80% ส่วนสถาบันการเฉพาะกิจไปไฟแนนซ์ในกลุ่มคนอายุเยอะ ขณะแบงก์พาณิชย์ก็ไปกลุ่มประมาณอายุ 20 ปีปลายๆ แต่ก็เริ่มเข้ามาในกลุ่ม First Time Borrower หรือกลุ่มที่กู้ครั้งแรกบ้าง เพราะฉะนั้นถ้าจะสกัดไม่ให้กลุ่ม First Time Borrower มีหนี้มากก็ต้องไปทำในกลุ่มนอน แบงก์ เพราะเกือบ 100% ของหนี้มาจาก ตรงนี้ ไปคุมให้ตายฝั่งแบงก์มันก็ไม่เกิด Market conduct ก็ต้องไปตรงจุดนั้นด้วย

* ข้อมูลหนี้ล่าสุดของเครดิตบูโร

ส่วนของเครดิตบูโร ณ สิ้นเดือนมีนาคมที่ผ่านมา มีจำนวนสมาชิก 98 ราย มีจำนวนบัญชีในฐานข้อมูล 108.07 ล้านบัญชี เป็นบุคคลธรรม 103.89 ล้านบัญชี คิดเป็นจำนวน 28 ล้านราย นิติบุคคล 4.18 ล้านบัญชี จำนวนเกือบ 400,000 บริษัท

การขอตรวจข้อมูลสินเชื่อ ณ สิ้นปี 2561 มียอดเข้ามาตรวจเพื่อนำไปวิเคราะห์สินเชื่อใหม่ 16 ล้านใบสมัคร ซึ่งมากกว่าปี 2555 ที่มีโครงการรถคันแรกที่ 14.30 ล้านใบ เป็นเพราะมีโครงการบ้านล้านหลัง กับมาตรการ LTV ของแบงก์ชาติ ทำให้ยอดโอนบ้านปีที่แล้วปิดสูงถึง 570,000 ล้านบาท มา 3 เดือนแรกของปีนี้มียอดไปแล้ว 4.36 ล้านใบ ถ้านับทบไปทั้งปีนี้ ก็น่าจะเกินกว่าปีที่แล้ว แสดงให้เห็นว่า คนยังยื่นขอสินเชื่อกัน แต่ไตรมาสที่ 2 อาจจะชะลอลงเพราะหมดช่วงเร่งโอนหนี LTV จากนั้นก็สูงขึ้นอีกได้หาก Digital Lending เกิด เพราะปีที่แล้วแบงก์ทำไปบ้างสำหรับลูกค้าเก่า ส่วนการขอตรวจข้อมูลลูกค้าเก่าเมื่อปีที่แล้วมีจำนวน 53.97 ล้านครั้ง ปีนี้เริ่ม 3 เดือนแรกมี 12.59 ล้านครั้ง ปีนี้น่าจะถึง 16 ล้านครั้ง ก็แสดงถึงความกังวลในสินเชื่อเดิมก็ยังมีอยู่

มาดูต่อที่การเติบโตของสินเชื่อปี 2561 สินเชื่อบัตรเครดิตโต 6.6% มียอดที่ 4.6 แสนล้าน อันนี้ไม่น่าห่วง สินเชื่อบุคคลโต 4% กดลงมาระดับหนึ่งจากก่อนหน้านี้ 8-10% หลังจากมีมาตรการคุม ที่มาห่วงก็มาที่สินเชื่อรถที่โต 11.5% สินเชื่อบ้านโต 7% ชะลอลงจากก่อนหน้าที่ประมาณ 10% ก็เป็นการโตอย่างระมัดระวังขึ้น สินเชื่อ O/D ลดลง 1% ไม่มีนัยอะไร ส่วนสินเชื่ออื่นๆ ส่วนใหญ่เป็น สินเชื่อเกษตรโต 6%

ด้านภาพที่เป็นความเสี่ยงมีหนี้ที่ไม่ก่อให้เกิดรายได้ (เอ็นพีแอล) ที่ 7% และอีกตัวที่น่ากังวลคือ ยอดหนี้ที่อยู่ระหว่างการปรับโครงสร้างซึ่งมีการเพิ่มขึ้นอย่างมีนัยสำคัญ เพราะตรงนี้ทำให้เกิดประโยชน์ทั้งสองฝั่งคือลูกหนี้ก็ผ่อนน้อยลง สถาบันการเงินก็สำรองน้อยลงก่อนนี้ประมาณปี 2557 หนี้ส่วนตรงนี้ มีประมาณ 150,000 ล้าน แล้วก็โตขึ้นเรื่อยๆ จนปี 2559 และเป็นการเติบโตด้วยเส้นกราฟที่ชันขึ้นเรื่อยๆ จนขณะนี้เกินกว่า 800,000 ล้านบาทแล้ว ซึ่งหนี้ตัวนี้ถูกฝังไว้ในหนี้ปกติ โดยการปรับโครงสร้างนี้ก็ประมาณ 60% ที่ไปได้ อีก 40% ต้องกลับไปเป็น SM หรือกลุ่มผิดนัดชำระหนี้ 31-60 วัน แล้วก็กลับขึ้นมาปรับโครงสร้างหนี้ใหม่วนกันอยู่อย่างนี้ แต่เท่าที่สอบถามก็จะวนมากสุด 3 รอบ ไม่ผ่านก็ไม่ไหวแล้ว “ข้อมูลตรงนี้เป็นจุดที่กองทุนการเงินระหว่างประเทศหรือ IMF ถามย้ำมากตอนมาขอข้อมูล เพราะอันนี้เป็นความเสี่ยงสะสมที่อยู่ในระบบเรา และเป็นหนึ่งในสาเหตุหนึ่งที่ทำให้ดอกเบี้ยบ้านเรายังขึ้นไม่ได้ เพราะถ้าขึ้นกลุ่มนี้ที่มีอยู่มากแย่เลย และถ้าตัวเลขของกลุ่มนี้กับกลุ่มค้างชำระ 31-60 วันยังไม่ทรงตัว ตราบนั้นถือว่าเอ็นพีแอลยังไม่จบ”

* เครดิตบูโรกับ disruption

โลกในยุคก่อนๆ เครดิตบูโรจะมีความเชื่อมโยงกับแบงก์ในด้านของฐานข้อมูล แต่ในอนาคตในทุกกลุ่มธุรกิจจะมี CRA (Credit reporting agents) เป็นของ ตัวเอง ในโซเชียลมีเดียมี CRA ของตัวเอง โดยใช้ชุดข้อมูลของ ตัวเอง ก็เกิด Peer to Peer Lending โดยไม่จำเป็นต้องมาตรวจข้อมูลที่เครดิตบูโรอย่างโมเดลของจีน อาลีบาบาจะมีไฟแนนซ์ของตัวเอง มี CRA ของตัวเอง มีหน่วยที่ทำหน้าที่วิเคราะห์ข้อมูล แล้วก็ปล่อยกู้เอง เป็น Peer to Peer รายใหญ่ ขณะที่แบงก์เองต้องพยายามเข้ามาในช่องทางนี้ให้ได้โดยผ่านแอปพลิเคชัน ก็จะเห็นได้ว่าเครดิตบูโรก็โดน disruption เช่นกัน

การจัดเก็บข้อมูล หรือข้อมูลที่ใช้ในการพิจารณาสินเชื่อก็จะเปลี่ยนไปด้วย ก่อนปี 40 ใช้ระบบที่ว่า No Land No Loan หลังปี 40 ใช้วิเคราะห์ตามความเสี่ยง ซึ่งปัญหาก็คือกลุ่มเอสเอ็มอีกับสตาร์ทอัปเข้าไม่ถึง ต่อไปก็จะปรับมาเป็นการพิจารณาจากข้อมูลชุดใหม่คือ ข้อมูลธุรกรรมทางการเงินอันนี้แบงก์มีอยู่แล้ว แล้วก็ข้อมูล Financial inclusion for unbanked customer หรือดูจากพฤติกรรมแวดล้อมต่างๆ อาทิ การจ่ายค่าบริการด้านโทรคมนาคม สาธารณูปโภคต่างๆ อันนี้แบงก์มีเป็นบางส่วน และข้อมูลด้านพฤติกรรมทางโซเชียลอันนี้แบงก์ไม่มี ซึ่งข้อมูลชุดใหม่มันจะมา disrupt ข้อมูลชุดเก่า

รูปแบบ Digital Lending ที่เป็นไปได้ของเราตอนนี้ ก็คือ ให้แบงก์ซึ่งมีข้อมูลในส่วนแรก ไปร่วมกับพันธมิตรอย่างพวกลาซาด้า ไลน์ หรืออื่นๆ ที่มีข้อมูลชุดที่ 3 แล้วก็เอาข้อมูลดั้งเดิมกับข้อมูลทางเลือกมายำหรือ คุกกิ้งกัน และสิ่งที่สำคัญก็คือข้อมูลก็ต้องมีระบบความปลอดภัย ต้องมีการทำ eKYC

ขณะที่เครดิตบูโรเองที่แทนจะส่งเป็นข้อมูลแบบเดิมๆ ก็จะส่งเป็นสกอริ่งว่าระดับคะแนนเครดิตอยู่ที่เท่าไหร่ HH ไปจนถึง AA ซึ่งสกอริ่งมาจากเงื่อนไขต่างๆ อาทิ การใช้วงเงินเต็มหรือไม่ กู้บ่อยแค่ไหน ระยะเวลา เป็นต้น

* หน้าตาของแบงก์ในอนาคต

หน้าตาของ Bank in the Future ที่ เครดิตบูโรต่างประเทศมองภาพไว้คือ 1. Faceless ก็คือไม่จำเป็นต้องพบหน้ากัน อันนี้มี e KYC รองรับ 2. Data Driven ทุกอย่างอยู่ที่ข้อมูล 3. Paperless ไม่ต้องมีเอกสารกระดาษ และ Advanced Algorithms คือมีโมเดลที่บอกว่า Who is good หรือ Who is bad

ทีนี้เราจะมองภาพวิวัฒนาการของแบงก์แต่งตั้งอดีตมาเป็นลำดับ ก็จะเป็นประมาณนี้ ยุคเริ่มต้น เป็น Branch banking 2 customer การใช้สาขากระจายเข้าหาลูกค้า ต่อมาก็ Big bank 2 customer เป็นบิ๊กแบงก์ในการบริการลูกค้า มาเป็น Bank + subsidiary 2 customer ก็มีลูกเป็นเครือข่ายให้ลูกค้า ถัดมาเป็น Universal bank 2 customer เป็นแบงก์ที่ให้บริการทุกสิ่ง ในวิกฤติปี 2540 เรามาหยุดที่ตรงนี้ แบงก์ล้มไปเยอะ ก็เลยมาที่ Bank + strategic partner 2 customerมีผู้ถือหุ้นต่างชาติเข้ามาช่วยในด้านต่างๆ แล้วก็มาถึงใน 2 ปีที่ผ่านมา เราก็เห็น Bank+Fintech 2 customer แบงก์เอาฟินเทคมาอยู่หน้าบ้าน มาหาลูกค้า มาทำระบบซีเคียวริตี้ อะไรมากมาย ส่วนในปีนี้เราจะได้เห็นชัดๆ ก็คือ Bank + Platform 2 customer ก็พวก ไลน์ แกร็บ

จากนั้นต่อไป คำว่า Bankก็หายไป กลายเป็น Banking service in Platform 2 customer หมายถึงการทำธุรกรรมทางการเงินกับแบงก์จะผ่านแอปพลิเคชัน และถัดจากนี้ไปจะไม่ใช่ Banking Service บนแพลตฟอร์ม แล้ว จะมาเป็น Financial service in Life platform 2 customer เปลี่ยนจาก Platform เป็น Life Platform ซึ่งหมายถึงการเข้าไปอยู่การดำเนินชีวิตของเราในทุกๆ ขั้นตอนในแต่ละวัน เหมือนกับแนวคิดที่คนทำเซเว่นอีเลฟเว่นคิด คือดูว่าตั้งแต่ตื่นเช้าจนถึงเข้านอนคนทำอะไรบ้าง และในแต่ละสเตปต้องมีสินค้าของเราเข้าไปอยู่ด้วย ก็คือในทุกๆ การดำเนินชีวิตของเราต้องมีบริการทางการเงินเข้าไปแฝงอยู่ ส่วนถัดจากนี้จะไปต่อยังก็ไม่รู้แล้ว ต้องรอดูต่อไป.