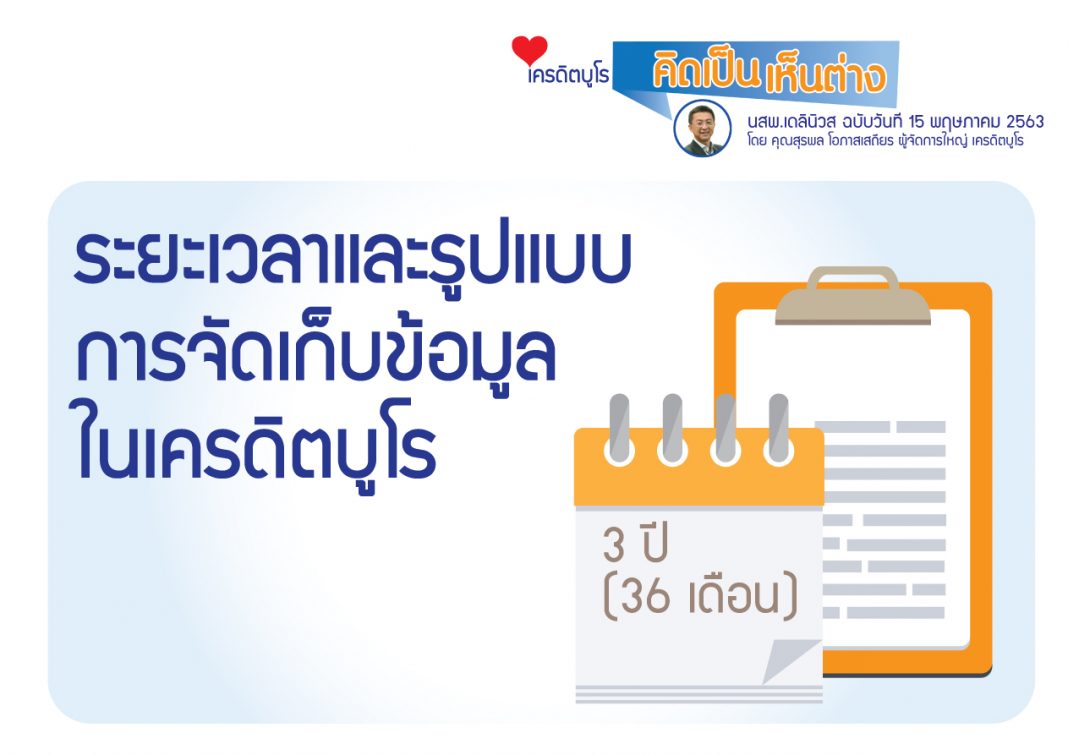

ระยะเวลาและรูปแบบการจัดเก็บข้

ในบทความนี้ผมใคร่ขอนำเสนอข้อมู

ความเชื่อที่ผิด : หากเมื่อไหร่ที่ผิดนัดชำระหนี้

สิ่งที่ถูกต้อง : ไม่ว่าจะเป็นการชำระตรงตามเวลา หรือมีการผิดนัดชำระ สถาบันการเงินจะส่งข้อมูลตามจริ

ความเชื่อที่ผิด : ข้อมูลเดือนใหม่ล่าสุดจะเข้

สิ่งที่ถูกต้อง : ข้อมูลเดือนใหม่ล่าสุดจะไม่เข้

ตามกฎหมายที่กำหนดในเวลานี้

คำถามคือทำไมต้องเก็บข้อมูลเป็

สำหรับมาตรฐานสากลในการเก็บข้